Calculadora de Rendimento Imobiliário Brasília (DF) 2026: Yield e Rentabilidade Real

Calcule o retorno real do seu investimento imobiliário em Brasília, com análise de yield, triagem de inquilinos, contratos e dicas especializadas para maximizar seus lucros.

Simulador de Investimento: Dados do Imóvel

Raio-X do Mercado: Yields por Região no DF (2026)

| Região | Yield Médio (a.a.) | Valor m² Venda | Valor m² Aluguel | Perfil |

|---|---|---|---|---|

| Asa Norte | 6.0% - 6.4% | R$ 12.400 - 13.500 | R$ 63,30 | Alta demanda universitária e funcionalismo |

| Asa Sul | 5.6% - 6.0% | R$ 12.700 - 14.500 | R$ 60,10 | Consolidado, tradicional e familiar |

| Sudoeste | 5.2% - 5.6% | R$ 14.100 - 15.500 | R$ 61,50 | Metro quadrado mais caro, alta valorização |

| Águas Claras | 5.8% - 6.5% | R$ 8.500 - 10.500 | R$ 52,00 | Liquidez alta, público jovem e dinâmico |

| Lago Norte | 6.2% - 6.7% | R$ 10.800 - 12.000 | R$ 60,20 | Ótima relação preço/aluguel (casas/flats) |

| Lago Sul | 4.2% - 4.8% | R$ 14.000 - 18.000+ | R$ 55,00 | Luxo, foco em valorização patrimonial |

| Taguatinga | 7.0% - 8.2% | R$ 5.200 - 7.000 | R$ 38,00 | Yield mais alto, maior rotatividade |

| Noroeste | 4.8% - 5.3% | R$ 15.800 - 17.500 | R$ 68,00 | Bairro novo, alto padrão, maturação |

Fonte 2026: Dados cruzados FipeZAP (Jan/26), Índice QuintoAndar e Correio Braziliense. *Yields subiram em 2025/26 devido à alta na demanda de aluguéis no DF (+9,44% em 12 meses).

Entenda o Cálculo: Como Medir o Retorno de Aluguel

Você já se perguntou por que aquele investimento imobiliário que parece tão lucrativo quando olha apenas para o aluguel mensal acaba sendo bem menos rentável quando você considera todos os custos reais? Essa é exatamente a razão pela qual criamos esta calculadora de rendimento imobiliário — para dar aos investidores de Brasília uma visão 100% realista do verdadeiro retorno de seus imóveis.

A maioria das pessoas, quando pensa em rentabilidade imobiliária, faz uma conta simples: divide o aluguel anual pelo valor do imóvel. Pronto! Acham que descobriram a rentabilidade. Mas a vida real é bem mais complexa. Existem impostos, despesas com manutenção, períodos sem inquilino (vacância), condomínios e muito mais. Nossa calculadora leva tudo isso em conta, de forma automática, profissional e transparente.

Nesta seção, vamos desvendar exatamente como ela funciona, campo por campo, cálculo por cálculo. Você vai entender a lógica por trás de cada número e, mais importante, será capaz de interpretar os resultados com confiança — ou até fazer seus próprios cálculos em uma planilha se preferir.

1. Variáveis Chave: Preço, Aluguel e Vacância em Brasília

A calculadora começa pedindo que você forneça informações sobre seu investimento. Esses dados são a base de todo o cálculo. Vamos explicar cada um:

📍 Zona e Localização (Asa Sul, Norte, Satélites)

A primeira coisa que você escolhe é onde em Brasília está seu imóvel. Por quê? Porque cada região tem um potencial de aluguel e um padrão de vacância diferente.

Exemplos práticos:

- Asa Norte: Alta demanda (muitos funcionários públicos), yield médio de 5.5%, ótimo para rotatividade

- Lago Sul: Mercado de luxo, yield menor (4.3%), mas imóveis mais valorizados

- Águas Claras: Muita oferta de imóveis novos, yield de 4.5%, mais competitivo

- Taguatinga: Periférico mas com yield alto (5.5-6.5%), maior vacância esperada

A calculadora usa esses dados para criar referências realistas, mas você sempre pode ajustar os números conforme sua pesquisa local.

💰 Valor Venal vs. Mercado

Este é o valor de mercado atual do seu imóvel ou o quanto você pagou por ele. Este número é crítico porque toda a rentabilidade é calculada como percentual sobre este valor.

Exemplos:

- Você comprou um apartamento em Águas Claras por R$ 600.000. Este é o valor que você usa.

- Seu imóvel subiu para R$ 700.000? Use o valor atual do mercado para calcular o yield real.

- Está pensando em comprar? Use o preço que está negociando para saber se vale a pena.

💡 Dica: Quanto maior o valor do imóvel, menor a rentabilidade percentual para o mesmo aluguel. Por isso imóveis de luxo têm yields menores — os aluguéis não sobem na mesma proporção que o preço da propriedade.

🏠 Expectativa de Aluguel Mensal

O aluguel que você cobra (ou pretende cobrar) do inquilino. Este é o seu principal fluxo de renda do investimento.

Como determinar um aluguel realista?

- Consulte imobiliárias locais ou plataformas como ImóvelVirtual e Viva Real

- Busque imóveis semelhantes ao seu (mesmo bairro, tipo, tamanho, condições)

- Use relatórios de yield do FipeZAP para referência

- Converse com imobiliárias profissionais em Brasília

Exemplo real: Um apartamento de 2 quartos em Asa Sul pode alugar por R$ 3.200 a R$ 3.800 mensais (2025-2026). Um estúdio em Águas Claras, R$ 1.800 a R$ 2.200.

📋 Custos Fixos: IPTU/TLP e Condomínio

O Imposto Predial Territorial Urbano (IPTU) é um imposto anual que você paga à Prefeitura de Brasília pela propriedade do imóvel. Este é um custo não negociável.

Como saber seu IPTU?

- Procure sua guia de IPTU (você recebe anualmente ou consulte o site da Prefeitura de Brasília)

- Se está comprando, peça ao vendedor a última guia

- Em Brasília, o IPTU típico varia de 0.5% a 2% do valor venal do imóvel por ano

Exemplo: Imóvel avaliado em R$ 1.000.000 com alíquota de 0.3% = IPTU de R$ 3.000/ano. Apartamento de R$ 600.000 com alíquota de 0.4% = R$ 2.400/ano.

🏢 Fundo de Reserva e Manutenção

Se seu imóvel está em um edifício ou comunidade planejada, há um condomínio a pagar. Este valor é mensal e obrigatório, mesmo que o imóvel esteja vazio.

O que o condomínio cobre?

- Segurança (porteiros, câmeras, vigilância 24h)

- Limpeza e manutenção de áreas comuns

- Água, luz e gás das áreas comuns

- Reparos em estrutura, telhado, elevadores

- Seguros coletivos

- Funcionários (síndico, faxineiros, porteiros)

Valores em Brasília (2025-2026):

- Condomínios simples (Águas Claras): R$ 300-500/mês

- Condomínios médios (Asa Sul): R$ 500-800/mês

- Condomínios premium (Lago Sul): R$ 800-1.500+/mês

🔧 Taxa de Vacância Física e Financeira

Este é um valor que muitos investidores esquecem ou subestimam. Imóveis precisam de manutenção: pintura, reparos, limpeza profunda, ajustes em hidráulica, eletricidade, etc.

Como estimar?

- Regra prática: 0.5% a 1% do valor do imóvel por ano

- Imóvel de R$ 1.000.000 → R$ 5.000 a R$ 10.000/ano em manutenção

- Imóvel de R$ 600.000 → R$ 3.000 a R$ 6.000/ano

O que entra aqui?

- Pintura (a cada 3-5 anos, mas distribuído)

- Reparos em vidros, louças, torneiras

- Ajustes elétricos e hidráulicos

- Limpeza profunda entre inquilinos

- Pequenas reformas

Nota: Grandes reformas (troca de piso, azulejos, divisões estruturais) não entram aqui — são consideradas melhorias de capital.

2. A Matemática do Lucro: Do Bruto ao Líquido

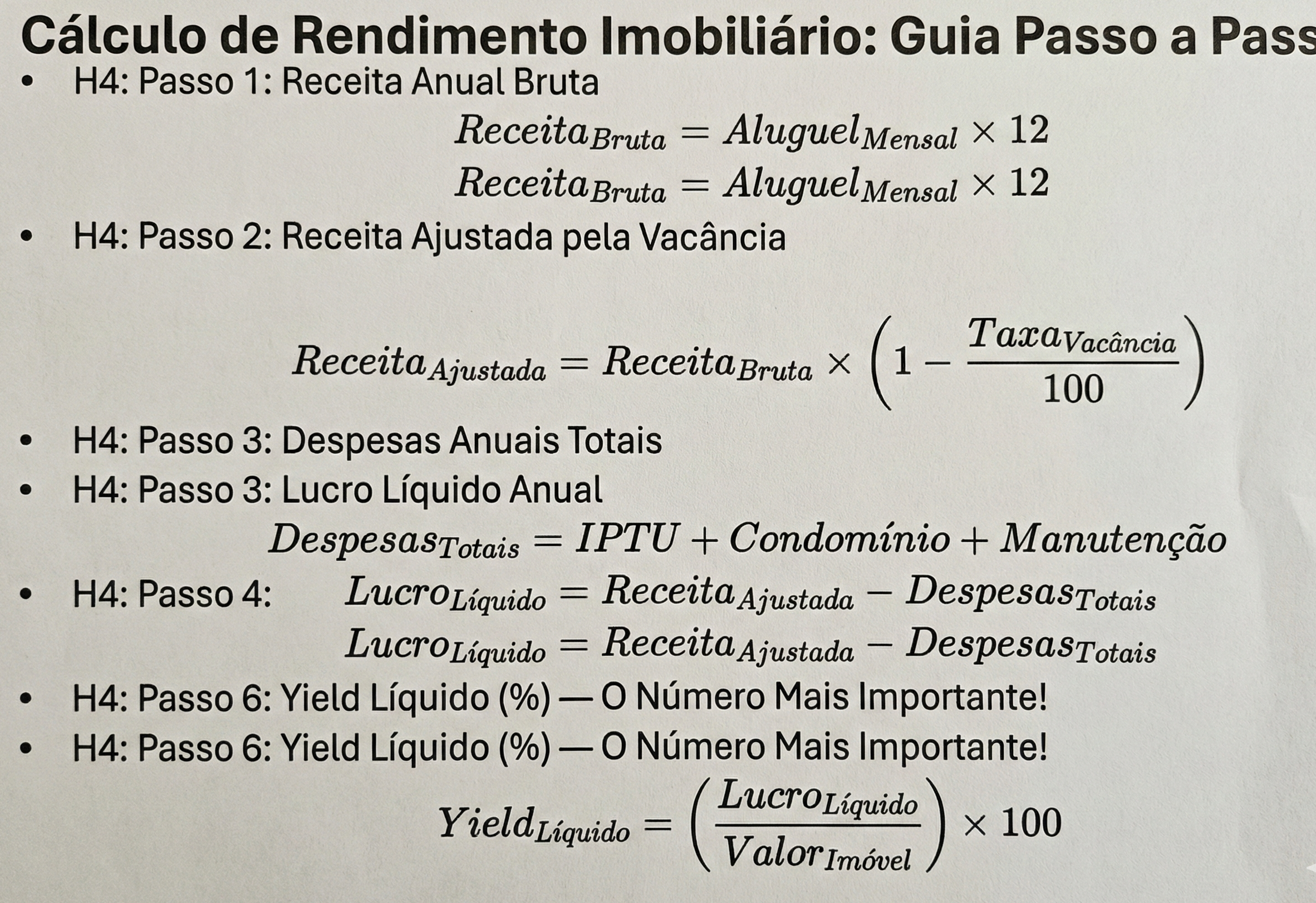

Fórmula do Yield Líquido

Agora que você entende o que vai entrar, vamos mostrar exatamente como a calculadora faz as contas. Todos os cálculos abaixo são automáticos, mas você pode fazer em uma planilha também.

📊 Cálculo da Receita Anual Bruta

Fórmula:

Aluguel Mensal × 12 = Receita Anual Bruta

Simples: multiplica o aluguel que você recebe todo mês por 12 meses.

Exemplo:

- Aluguel mensal: R$ 4.200

- R$ 4.200 × 12 = R$ 50.400/ano (bruto)

📊 Desconto de Vacância e Inadimplência

Fórmula:

Receita Bruta × (1 - Taxa de Vacância) = Receita com Vacância

Aqui a gente reduz a receita pelo período esperado sem inquilino. O importante é subtrair a vacância, não somar.

Exemplo:

- Receita bruta: R$ 50.400

- Taxa de vacância: 8% = 0.08

- R$ 50.400 × (1 - 0.08) = R$ 50.400 × 0.92 = R$ 46.368/ano

Insight: A vacância é onde muitos investidores mentem para si mesmos. Se você acha que vai ter 2% de vacância quando o mercado tem 8%, seus números vão estar muito longe da realidade.

📊 Custo Total de Propriedade

Fórmula:

IPTU + (Condomínio × 12) + Manutenção = Despesas Totais

Soma todos os custos anuais para manter o imóvel funcionando.

Exemplo (usando dados anteriores):

- IPTU anual: R$ 3.000

- Condomínio: R$ 500/mês × 12 = R$ 6.000/ano

- Manutenção anual: R$ 5.000

- Total: R$ 3.000 + R$ 6.000 + R$ 5.000 = R$ 14.000/ano

📊 Lucro Operacional Líquido

Fórmula:

Receita com Vacância - Despesas Totais = Lucro Líquido

Este é o dinheiro real que sobra no seu bolso depois de todas as despesas.

Exemplo (continuando):

- Receita com vacância: R$ 46.368

- Despesas totais: R$ 14.000

- Lucro líquido: R$ 46.368 - R$ 14.000 = R$ 32.368/ano

Divida por 12 para mensal: R$ 32.368 ÷ 12 = R$ 2.697/mês de lucro líquido.

⚠️ Atenção: Este número NÃO inclui Imposto de Renda (IR) que você pagará sobre esses rendimentos. Veja nossa seção sobre IR para saber mais.

📊 Yield Bruto (%)

Fórmula:

(Receita Anual Bruta ÷ Valor do Imóvel) × 100 = Yield Bruto %

O yield bruto mostra quanto você ganha de aluguel puro em relação ao valor total do imóvel, sem considerar despesas. É uma métrica útil para comparações, mas não é realista como medida de rentabilidade.

Exemplo (continuando):

- Receita bruta anual: R$ 50.400

- Valor do imóvel: R$ 1.000.000

- (R$ 50.400 ÷ R$ 1.000.000) × 100 = 5.04% yield bruto

Contexto Brasília: Yields brutos em Brasília costumam variar entre 4% e 6%, dependendo da região e tipo de imóvel.

📊 Yield Líquido (%) — O Número Mais Importante!

Fórmula:

(Lucro Líquido Anual ÷ Valor do Imóvel) × 100 = Yield Líquido %

Este é o número que realmente importa. É a rentabilidade REAL do seu investimento, considerando todos os custos. Este é o yield que você deve usar para tomar decisões.

Exemplo (continuando):

- Lucro líquido anual: R$ 32.368

- Valor do imóvel: R$ 1.000.000

- (R$ 32.368 ÷ R$ 1.000.000) × 100 = 3.24% yield líquido

Comparação chocante:

- Muitos dizem: "Meu imóvel rende 5%!" (bruto)

- Realidade: Rende 3.24% (líquido) — uma diferença de 35%!

💡 Classificação de Yield Líquido em Brasília:

- Excelente: ≥ 5.0% (raro, muito bom)

- Bom: 4.0% - 4.9% (acima da média)

- Regular: 3.0% - 3.9% (média do mercado)

- Baixo: < 3.0% (reconsidere o investimento)

📊 Payback (Retorno do Investimento em Anos)

Fórmula:

Valor do Imóvel ÷ Lucro Líquido Anual = Payback (anos)

O payback responde à pergunta: "Em quantos anos vou recuperar meu investimento inicial apenas com aluguel?" É um indicador importante de risco.

Exemplo (continuando):

- Valor do imóvel: R$ 1.000.000

- Lucro líquido anual: R$ 32.368

- R$ 1.000.000 ÷ R$ 32.368 = 30.9 anos

O que significa? Levaria praticamente 31 anos de aluguel para recuperar seu investimento inicial (sem contar com valorização do imóvel). Por isso, investimento imobiliário não é somente sobre aluguel — é também sobre valorização imobiliária ao longo do tempo.

Payback realista em Brasília:

- Payback < 20 anos: Muito bom

- Payback 20-30 anos: Normal/aceitável

- Payback > 35 anos: Questionável, considerando riscos

Estudo de Caso Prático: Apartamento na Asa Norte

Vamos colocar tudo junto em um cenário real de Brasília para você visualizar como funciona na prática:

📍 Cenário: Imóvel de 2 Quartos no Plano Piloto

Localização

Asa Norte (bloco residencial)

Tipo

Apartamento 2 quartos

Valor do Imóvel

R$ 850.000

Aluguel Mensal

R$ 3.600

IPTU Anual

R$ 2.550 (0.3% valor venal)

Condomínio Mensal

R$ 580

Manutenção Anual

R$ 4.250 (0.5% valor)

Vacância Esperada

7% (asa norte é bom)

Cálculo Passo a Passo:

📊 Resumo Executivo:

- Renda Mensal Líquida: R$ 2.414 (R$ 28.966 ÷ 12)

- Yield Oferecido: 3.41% (bom para Brasília)

- Recomendação: ✅ Investimento atrativo — acima da média de mercado

Fatores Externos: O Que Afeta Seu Bolso

A calculadora é excelente para uma análise rápida e profissional, mas investimento imobiliário é complexo. Aqui estão fatores importantes que você deve considerar além dos números da calculadora:

Impacto do Imposto de Renda

Rendas de aluguel estão sujeitas a Imposto de Renda. Você pagará entre 15% e 27.5% sobre seu lucro (progressivo). Isso reduz seu yield líquido em cerca de 20-30%.

💡 Dica: Use 70-80% do yield líquido calculado como referência após IR.

⚠️ Ganho de Capital

ITBI (3-4%), cartório (0.5-1%), imobiliária (8-10%) na compra. Tudo isso "congela" seu capital nos primeiros anos.

💡 Recomendação: Planeje ficar com o imóvel por no mínimo 7-10 anos.

⚠️ Custos de Aquisição

Piso, pintura geral, hidráulica/elétrica grandes: pode ser R$ 20k-50k a cada 8-10 anos. Não está na manutenção.

💡 Provisione em sua análise de longo prazo.

⚠️ Riscos de Inquilino

Inquilino que não paga, causa dano ao imóvel, ou precisa de ação de despejo (pode levar 12-18 meses em Brasília).

💡 Use nossa seção de triagem de inquilinos para minimizar.

⚠️ Ciclos Econômicos

Em recessão, aluguéis caem, vacância sobe, imóvel desvaloriza. Os números da calculadora assumem mercado estável.

💡 Sempre use projeções conservadoras.

Comparativo Real: Asa Sul, Águas Claras ou Taguatinga?

Para deixar ainda mais claro como usar esta calculadora na vida real, vamos acompanhar um investidor de Brasília analisando três propriedades diferentes usando a mesma ferramenta. Este exemplo mostra como fazer comparações inteligentes e tomar melhores decisões.

👤 Perfil do Investidor João: Renda Passiva vs. Valorização

João é um investidor imobiliário de Brasília com experiência. Tem R$ 900.000 disponíveis e quer colocar em uma nova propriedade. Um corretor lhe ofereceu 3 opções diferentes. Vamos analisar cada uma usando nossa calculadora para ajudá-lo a tomar a melhor decisão.

💡 Objetivo: Encontrar o melhor yield líquido, considerando segurança e demanda de mercado.

1. Apartamento em Asa Sul (Premium)

Localização

Asa Sul - Bloco J

Zona premium, próximo a comércios

Tipo

2 Quartos + 1 Suite

98 m² úteis, bom padrão

Valor Total

R$ 900.000

Negociado pelo João

Aluguel Esperado

R$ 3.800/mês

Pesquisado em imobiliárias

IPTU Anual

R$ 2.700

0.3% do valor venal

Condomínio

R$ 650/mês

Asa Sul tem condomínio alto

Manutenção

R$ 4.500/ano

0.5% do valor imóvel

Vacância

5%

Asa Sul tem baixa vacância

📊 Cálculos Automáticos:

✅ Análise da Opção 1:

- ✅ Segurança: Asa Sul é zona consolidada, baixíssima vacância

- ✅ Renda: R$ 2.560/mês de lucro líquido — bom fluxo

- ⚠️ Yield: 3.41% — abaixo da média esperada

- ⚠️ Preço: O imóvel é caro para o aluguel oferecido

- 💡 Melhor para: Investidor que prioriza segurança e estabilidade

2. Apartamento em Águas Claras (Crescimento)

Localização

Águas Claras - Moderno

Zona em expansão, muito comércio

Tipo

2 Quartos (moderno)

72 m² úteis, acabamento novo

Valor Total

R$ 650.000

Preço negociado

Aluguel Esperado

R$ 2.800/mês

Mercado de Águas Claras

IPTU Anual

R$ 1.950

0.3% do valor venal

Condomínio

R$ 420/mês

Águas Claras é mais moderno

Manutenção

R$ 3.250/ano

0.5% do valor imóvel

Vacância

10%

Mais oferta = mais concorrência

📊 Cálculos Automáticos:

✅ Análise da Opção 2:

- ✅ Preço: Mais barato que Asa Sul — R$ 250k de diferença!

- ✅ Potencial: Águas Claras está em expansão, pode valorizar

- ⚠️ Vacância: 10% é significativa — menos seguro que Asa Sul

- ⚠️ Renda: R$ 1.787/mês de lucro — menor fluxo de caixa

- 💡 Melhor para: Investidor que busca valorização + crescimento

3. Apartamento em Taguatinga (Alto Yield)

Localização

Taguatinga - Centro

Periférico mas com alta demanda

Tipo

2 Quartos (simples)

68 m² úteis, prédio de 1980

Valor Total

R$ 450.000

Mais barato do mercado

Aluguel Esperado

R$ 2.500/mês

Taguatinga tem alto yield

IPTU Anual

R$ 1.350

0.3% do valor venal

Condomínio

R$ 280/mês

Prédio mais simples

Manutenção

R$ 2.250/ano

0.5% do valor imóvel

Vacância

12%

Periférico = maior rotatividade

📊 Cálculos Automáticos:

✅ Análise da Opção 3:

- ✅ Yield: 4.55% — melhor yield líquido de todas as opções!

- ✅ Preço: Mais acessível, deixa R$ 450k disponível

- ✅ Payback: 21.9 anos — recupera capital mais rápido

- ⚠️ Vacância: 12% é alta — exige triagem melhor de inquilino

- ⚠️ Risco: Localização periférica menos valoriza no longo prazo

- 💡 Melhor para: Investidor que quer fluxo de caixa + yield alto

📊 Comparativo das 3 Opções: Qual é a Melhor?

| Métrica | Opção 1: Asa Sul | Opção 2: Águas Claras | Opção 3: Taguatinga |

|---|---|---|---|

| Valor Total | R$ 900.000 | R$ 650.000 | R$ 450.000 |

| Aluguel/mês | R$ 3.800 | R$ 2.800 | R$ 2.500 |

| Vacância | 5% | 10% | 12% |

| Lucro Líquido/ano | R$ 30.720 | R$ 21.450 | R$ 20.490 |

| Yield Bruto | 5.07% | 5.17% | 6.67% |

| Yield Líquido 🎯 | 3.41% | 3.30% | 4.55% |

| Payback | 29.3 anos | 30.3 anos | 21.9 anos |

| Segurança | 🟢 Muito Alta | 🟡 Média | 🟡 Média |

| Recomendação | Segurança | Crescimento | Melhor Yield |

🏆 E Qual João Deveria Escolher?

💡 Resposta: Depende do Perfil de João

Não existe "a melhor" opção absoluta. A melhor depende dos objetivos financeiros e perfil de risco de João:

🟢 Se João quer:

- ✅ Máxima segurança

- ✅ Menor vacância

- ✅ Previsibilidade

- ✅ Zona premium

→ Escolher Opção 1 (Asa Sul)

🔵 Se João quer:

- ✅ Potencial de crescimento

- ✅ Zona em expansão

- ✅ Possível revalorização

- ✅ Equilíbrio

→ Escolher Opção 2 (Águas Claras)

🟡 Se João quer:

- ✅ Melhor yield (4.55%)

- ✅ Mais fluxo de caixa

- ✅ Payback mais rápido

- ✅ Capital disponível

→ Escolher Opção 3 (Taguatinga)

📚 Lição Principal: Por Que a Calculadora é Importante

Este exemplo real com João mostra o verdadeiro poder da calculadora de rendimento imobiliário:

- ✓ Comparação objetiva: Sem a calculadora, João poderia ter escolhido Asa Sul (mais "elegante") e perderia 35% de yield vs Taguatinga

- ✓ Decisão consciente do risco: Ele vê claramente que Taguatinga tem 12% de vacância — sabe exatamente o risco que corre

- ✓ Alinhamento com objetivos: Cada opção serve um propósito diferente — segurança, crescimento ou yield

- ✓ Investimento informado: Sabe exatamente quanto renderá, quantos anos para recuperar capital, qual é o risco real

💡 Conclusão: A melhor decisão imobiliária não é "qual é o imóvel mais bonito", mas "qual rende melhor para meus objetivos e perfil de risco". Esta calculadora torna isso possível.

✅ Como Usar Esta Calculadora de Forma Profissional

- 1. Sempre use dados conservadores — não otimista. Taxa de vacância alta, manutenção realista.

- 2. Compare múltiplos cenários — teste o imóvel em diferentes regiões, aluguéis, despesas.

- 3. Não dependa só de aluguel — inclua valorização na sua análise de retorno total.

- 4. Considere IR — reduza o yield líquido em 20-30% para ter número final realista.

- 5. Estude a região — use nossa seção de comparativo de bairros para entender diferenças.

- 6. Consulte profissionais — para grandes decisões, sempre fale com corretor imobiliário, advogado e contador.

Estratégias para Aumentar o Retorno (Yield) no DF

Além de usar a calculadora corretamente, existem estratégias práticas que investidores experientes em Brasília usam para aumentar o yield e reduzir riscos. Aqui estão as melhores dicas baseadas em casos reais:

💡 Dica 1: Negocie o Preço de Compra Agressivamente

Por que importa: Cada 10% de desconto na compra melhora seu yield em aproximadamente 0.5% permanentemente. Isso é ENORME em rendimento imobiliário.

Exemplo: Imóvel anunciado por R$ 1.000.000 com yield esperado de 3.5%

- Compra a R$ 1.000.000 → Yield 3.5%

- Negocia para R$ 900.000 (10% desconto) → Yield sobe para 3.89%!

- Diferença: 0.39% a mais PARA SEMPRE em todo o investimento

✅ Resultado: Investidores que negoçam bem ganham 0.5-1% extra de yield permanentemente!

💡 Dica 2: Escolha Inquilinos com Cuidado (Triagem Profissional)

Por que importa: Um inquilino ruim pode custar 30-50% do seu aluguel anual em não-pagamentos, danos e vacância extra.

Cenário real:

- Aluguel de R$ 4.000/mês = R$ 48.000/ano esperado

- Inquilino não paga durante 6 meses

- Danos ao imóvel: R$ 10.000

- Perda total: R$ 34.000 (71% da renda anual!)

✅ Resultado: Triagem adequada reduz inadimplência em 80-90%!

💡 Dica 3: Use Imobiliária Profissional (Mesmo Pagando 8-10%)

Por que importa: Uma imobiliária profissional geralmente paga sua taxa reduzindo vacância, inadimplência e danos.

Análise de custo-benefício:

- Aluguel: R$ 4.000/mês

- Taxa imobiliária: 8% = R$ 320/mês

- MAS: Imobiliária reduz vacância de 8% para 3% (economiza R$ 200/mês)

- Custo líquido real: R$ 120/mês

✅ Resultado: Imobiliária profissional aumenta yield líquido efetivo em 0.3-0.5%!

💡 Dica 4: Mantenha o Imóvel Sempre Atrativo

Por que importa: Um imóvel bem mantido justifica aluguel 10-15% maior e reduz vacância.

Pintura moderna

Custo: R$ 2.000-3.000 | Impacto: +R$ 300-400/mês

Cozinha reformada

Custo: R$ 5.000-8.000 | Impacto: +R$ 400-600/mês

✅ Resultado: Manutenção preventiva se paga em 6-12 meses com aumento de aluguel!

💡 Dica 5: Monitore o Mercado Mensalmente (Use FipeZAP)

Por que importa: Ficar atrasado pode custar 5-10% do aluguel possível.

Exemplo de opportunity cost:

- Seu aluguel: R$ 3.800 (parado por 3 anos)

- Mercado para imóvel similar: R$ 4.200

- Você perdeu: R$ 14.400

✅ Resultado: Monitore continuamente para não deixar oportunidade passar!

💡 Dica 6: Diversifique (Não Coloque Tudo em Um Imóvel)

Por que importa: Um imóvel vago ou inquilino ruim pode destruir 30-50% da sua renda se está tudo concentrado.

Estratégia de diversificação:

- ✅ 3+ imóveis em regiões diferentes

- ✅ Mix de tipos: estúdios + 2/3 quartos

- ✅ Mix de regiões: premium + crescimento

- ✅ Alternativas: FIIs imobiliários

✅ Resultado: Diversificação reduz risco em 80%+ com mínima redução de retorno!

💡 Dica 7: Planeje para Longo Prazo (Mínimo 10 Anos)

Por que importa: Custos de compra e venda (15-20% do valor) só se compensam em 10+ anos.

5 Anos

Custos: ~18% do valor

Difícil lucrar

10 Anos

Aluguel acumulado: ~35-40%

Bom lucro

15+ Anos

Aluguel acumulado: ~50-60%

Excelente

✅ Resultado: Imóvel é investimento de longo prazo. Planeje ficar 10+ anos!

🎯 Resumo das 7 Dicas Profissionais

FAQ: Dúvidas Comuns sobre Investir em Imóveis em Brasília

Reunimos as 30+ perguntas mais frequentes de investidores em Brasília sobre rendimento imobiliário, uso da calculadora e estratégias de investimento. Se sua dúvida não estiver aqui, sinta-se à vontade para consultar um profissional.

📊 Sobre a Calculadora

Não. A calculadora fornece uma estimativa profissional, mas a realidade pode variar. Fatores como crises econômicas, mudanças no bairro, ou problemas estruturais no imóvel podem afetar o resultado. Use a calculadora como ferramenta de comparação, não como certeza absoluta. O melhor uso é comparar múltiplas propriedades com os mesmos parâmetros.

A calculadora de rendimento imobiliário é uma ferramenta educacional e gratuita para investidores e proprietários de Brasília. Você pode usar, modificar e compartilhar quantas vezes quiser, sem nenhum custo.

Yield Bruto: Apenas divide o aluguel anual pelo valor do imóvel. Ignora despesas.

Yield Líquido: Subtrai todas as despesas (IPTU, condomínio, manutenção, vacância) do aluguel, depois divide pelo valor. Este é o número real que você ganha.

💡 Sempre use yield líquido para tomar decisões de investimento!

Sim! A calculadora usa fórmulas simples (multiplicação, subtração, divisão) que podem ser facilmente replicadas em Excel. Você encontrará as fórmulas explicadas em nossa seção "Como Funciona a Calculadora". Muitos investidores preferem usar planilhas para análises customizadas.

Não. A calculadora mostra o lucro antes do Imposto de Renda. Você precisará reduzir o yield líquido em 20-30% para considerar IR (que varia de 15% a 27.5% dependendo da faixa). Planejamos adicionar essa funcionalidade em breve.

🏙️ Sobre Mercado Imobiliário em Brasília

Yield Bruto: 4.5% a 6.5% (conforme região)

Yield Líquido: 3.0% a 4.5% (conforme custos)

- Premium (Asa Sul, Lago Sul): 3.0-3.5% líquido

- Médio (Asa Norte, Águas Claras): 3.5-4.0% líquido

- Periférico (Taguatinga, Ceilândia): 4.0-4.5% líquido

Depende de seu perfil:

- Melhor Yield: Taguatinga, Ceilândia (4.0-4.5%) — mas maior vacância

- Segurança: Asa Sul, Lago Sul (3.0-3.5%) — menor vacância

- Equilíbrio: Asa Norte, Águas Claras (3.5-4.0%) — bom crescimento

Média de Brasília: 7-8% anual

- Asa Sul/Lago Sul: 4-6% (demanda alta)

- Asa Norte: 6-8% (média)

- Águas Claras: 8-10% (mais competição)

- Taguatinga/Ceilândia: 10-15% (periférico)

Sim, por vários motivos:

- ✅ População estável com muitos funcionários públicos

- ✅ Demanda consistente por aluguel

- ✅ Valorização histórica do imóvel (4-5% ao ano)

- ✅ Yields competitivos comparado a São Paulo/Rio

- ⚠️ Ciclos econômicos afetam o mercado como qualquer lugar

Comparativo de Yields Brutos:

- São Paulo: 3.5-4.5%

- Rio de Janeiro: 4.0-5.0%

- Brasília: 4.5-6.5% ← Melhor média!

- Belo Horizonte: 5.0-6.0%

Brasília oferece yields mais altos com menor volatilidade que as capitais maiores!

🔧 Sobre os Parâmetros da Calculadora

Pesquise em:

- ImóvelVirtual.com.br — Filtre por bairro, tipo e tamanho similares

- VivaReal.com.br — Veja aluguéis de listagens ativas

- FipeZAP.com.br — Relatório oficial de rendimentos

- Converse com 2-3 imobiliárias locais no seu bairro

💡 Sempre pesquise 5+ imóveis similares e tire a média!

Use a alíquota padrão de Brasília: 0.3% do valor venal. Se não tiver informação, peça ao corretor ou prefeitura. O valor venal é geralmente de 40-60% do valor de mercado.

Exemplo: Imóvel de R$ 1.000.000 com valor venal de R$ 500.000 → IPTU = R$ 500.000 × 0.3% = R$ 1.500/ano

Não. Apenas imóveis em prédios ou comunidades planejadas possuem condomínio. Casarões ou terrenos isolados não têm. Use R$ 0 se não tiver condomínio, mas certifique-se de incluir manutenção extra (há um telhado inteiro sua responsabilidade, por exemplo).

Regra prática: 0.5-1% do valor do imóvel por ano. Para maior precisão:

- Imóvel novo (menos de 10 anos): 0.5%

- Imóvel médio (10-20 anos): 0.7%

- Imóvel antigo (mais de 20 anos): 1.0-1.5%

Converse com proprietários similares ou contratantes de manutenção em Brasília para dados reais.

Use taxas conservadoras baseadas na região:

- Premium (Asa Sul): 5%

- Médio (Asa Norte, Águas Claras): 7-8%

- Periférico (Taguatinga): 10-12%

💡 Se acha que será 2%, use 8% — é melhor errar para o lado conservador!

💰 Sobre Decisões de Investimento

Isso depende de seus objetivos:

- Apenas renda (fluxo de caixa): Mínimo 4.0% líquido

- Renda + crescimento: 3.0-3.5% líquido aceitável

- Segurança (Asa Sul): 2.5-3.0% líquido aceitável

- Especulação: Yield é secundário, crescimento é primário

Qualquer coisa abaixo de 2.5% líquido é questionável, a menos que haja grande potencial de valorização.

Depende do seu perfil:

- Investidor iniciante: Priorize segurança (Asa Sul, Lago Sul)

- Investidor experiente: Pode aceitar risco por yield maior

- Aposentado: Segurança é mais importante que yield

- Jovem com capital: Diversifique — alguns seguros, outros crescimento

Payback = quantidade de anos para recuperar investimento via aluguel

- Menos de 20 anos: Excelente

- 20-30 anos: Bom (normal em Brasília)

- 30-40 anos: Aceitável com crescimento esperado

- Mais de 40 anos: Questionável

Importante: Imóvel não é investimento só por aluguel — depende também da valorização. Um payback de 30 anos é OK se o imóvel vai valorizar 5% ao ano.

Sim! Use essa comparação:

- Renda Fixa (CDB): ~11-12% ao ano (2024)

- Imóvel (yield + valorização): ~3% (yield) + 4% (valorização) = 7% total

- Ações: Histórico 10-12% ao ano

Imóvel é menos rentável que renda fixa em curto prazo, mas oferece diversificação, tangibilidade e alavancagem (financiamento).

Sim, mas mude as contas. Com financiamento de R$ 600.000 a 6.5% ao ano:

- Entrada: R$ 400.000 (sua senha)

- Lucro líquido anual: R$ 30.000

- Menos juros do financiamento: ~R$ 39.000/ano

- Resultado líquido: NEGATIVO no início!

⚠️ Cuidado com alavancagem: Verifique se lucro do aluguel cobre pelo menos 80% da parcela de financiamento. Caso contrário, você terá que completar do seu bolso.

🏠 Considerações Práticas

Comparativo em Brasília:

- Estúdio: Yield +0.5% | Vacância mais alta | Público: solteiros/casais novos

- 2 quartos: Melhor balanço | Demanda média-alta | Público: famílias/casais

- 3+ quartos: Yield -0.5% | Menos demanda | Público: famílias grandes

💡 2 quartos é geralmente a "bala de ouro" em Brasília — boa demanda, bom yield.

Mobiliado: +15-25% no aluguel, mas maior desgaste e manutenção

Não mobiliado: Aluguel menor, menos estresse

Análise do yield final: Normalmente não mobiliado é melhor — o aluguel extra não compensa a manutenção adicional de móveis. MAS, em Brasília, apartamentos mobiliados para locação de temporada podem render 40-50% mais (públicos de negócios).

Use essa checklist de triagem:

- ✅ Funcionário público (estabilidade comprovada)

- ✅ Empresário/profissional liberal com histórico

- ✅ Referências de aluguéis anteriores (ligue para antigos proprietários)

- ✅ Renda mínima de 3x o aluguel

- ✅ Sem negativações ou ações judiciais

- ❌ Autônomos sem histórico comprovado

- ❌ Pessoas com débitos em nome

Temporada (Airbnb/plataformas): +40-60% no aluguel mensal, MAS:

- Risco maior (hóspedes desconhecidos)

- Manutenção frequente obrigatória

- Vacância imprevisível

- Exige limpeza profissional entre hóspedes

Longo prazo: Menos estresse, fluxo previsível. Para iniciantes, recomendo longo prazo. Quando tiver experiência, pode tentar temporada.

Medidas práticas:

- ✅ Contrato detalhado com advogado — R$ 300-500

- ✅ Caução/depósito equivalente a 2-3 meses de aluguel

- ✅ Triagem rigorosa de inquilino (veja FAQ 23)

- ✅ Seguro de aluguel — cobre inadimplência (custa ~10% do aluguel)

- ✅ Registro em cartório — aumenta credibilidade legal

- ✅ Imobiliária profissional — cobra taxa mas faz triagem

📈 Planejamento de Longo Prazo

Recomendação: Mínimo 10 anos

5 Anos

Custos: 15-18% do valor

Difícil lucrar

10 Anos

Renda: ~35-40% do valor

Bom lucro

15+ Anos

Renda: ~50-60% do valor

Excelente

Efeito positivo:

- Aluguéis geralmente sobem com inflação (até 12% ao ano em crises)

- Valor do imóvel sobe junto com inflação

- Se tem financiamento, a dívida fica "barata" (paga em reais desvalorizados)

Conclusão: Imóvel é proteção contra inflação. Quando o Brasil tem inflação alta, imóvel se valoriza.

Crises imobiliárias são raras em Brasília, mas podem acontecer:

- Curto prazo (1-5 anos): Você pode ter prejuízo se vender — NÃO VENDA!

- Longo prazo (10+ anos): Imóvel sempre se recupera + você ganhou aluguel todo esse tempo

- Exemplo 2008: Imóvel caiu 20%, mas quem ficou recuperou em 3-4 anos

💡 Mantra: Imóvel é investimento de LONGO PRAZO. Ciclos de mercado não importam se você fica 10+ anos.

Diversificação é ESSENCIAL para reduzir risco:

- 1 imóvel: Se vaga ou inquilino ruim, perdes 20-30% da renda

- 3+ imóveis: Um vago = perdes 10% da renda. Muito mais seguro.

- Mix recomendado: 2 imóveis em zonas premium, 1 em zona de crescimento

Se não tem capital para múltiplos imóveis, considere FII imobiliário (fundo de investimento imobiliário — você é acionista de vários imóveis).

Estratégia "Buy and Hold" (Comprar e Manter):

- ✅ Compre imóvel em zona consolidada (Asa Norte/Sul)

- ✅ Alugue para inquilino de longo prazo (profissional/funcionário público)

- ✅ Mantenha bem (pintura, reparos)

- ✅ Acompanhe mercado — ajuste aluguel a cada 2 anos

- ✅ Fique 10+ anos, colha aluguel + valorização do imóvel

Esta é a estratégia mais segura, comprovada e com menor estresse para investidores em Brasília!

Fórmula Completa de Retorno:

Lucro Total = (Lucro Acumulado de Aluguel) + (Valorização do Imóvel) - (Custos de Compra/Venda)

Exemplo 10 anos:

- Aluguel acumulado: R$ 400.000 (após despesas)

- Imóvel valoriza de R$ 1.000.000 → R$ 1.480.000: +R$ 480.000

- Custos (já pagos): -R$ 180.000

- Lucro total: R$ 700.000 (70% do investimento inicial!) ✅

❓ Sua Dúvida Não Está Aqui?

Se você tem uma pergunta que não foi respondida nesta seção, recomendamos:

- Consultar um corretor imobiliário profissional em Brasília

- Falar com um advogado especializado em direito imobiliário

- Conversar com um contador sobre aspectos fiscais (IR, etc)

- Participar de comunidades de investidores em Brasília

💡 Lembre-se: Este é um guia educacional. Para decisões financeiras grandes, sempre consulte profissionais qualificados!

Ferramentas Financeiras para Investidores Imobiliários

Ao analisar a rentabilidade de um imóvel em Brasília, você pode precisar de outras ferramentas financeiras para complementar sua decisão de investimento. Aqui estão as calculadoras mais relevantes do CalculadoraBrasil que ajudam investidores imobiliários:

🏠 Calculadoras Específicas de Imóveis

Calcula o Imposto de Transmissão de Bens Imóveis (ITBI) e custos de cartório na compra de um imóvel em Brasília.

Por que usar: Conhecer custos totais de compra para calcular preço real do investimento

Acessar Calculadora →Simula diferentes cenários de financiamento para compra de imóvel com taxas atualizadas.

Por que usar: Comparar custo total do financiamento vs compra à vista

Acessar Simulador →Compara economicamente a decisão de alugar ou comprar um imóvel em Brasília.

Por que usar: Validar se comprar um imóvel para alugar é melhor que investir em alternativas

Acessar Comparativo →Estima o valor de mercado de um imóvel em Brasília baseado em características e localização.

Por que usar: Validar se preço pedido pelo vendedor é competitivo no mercado

Estimar Valor →Calcula especificamente o ITBI para compra de imóveis no Distrito Federal com alíquotas corretas.

Por que usar: Conhecer imposto exato que você pagará na compra

Calcular ITBI →Calcula quanto você deve pagar de condomínio proporcional à sua fração ideal do imóvel.

Por que usar: Validar se condomínio cobrado está correto no seu extrato

Calcular Rateio →💰 Calculadoras de Aluguel e Renda

Calcula a renda mensal de aluguel e projeções anuais para proprietários.

Por que usar: Entender fluxo de caixa bruto antes de descontos de impostos

Acessar Calculadora →Calcula Retorno sobre Investimento (ROI) percentual para qualquer tipo de aplicação.

Por que usar: Comparar yield do imóvel com outros investimentos (ações, FIIs, renda fixa)

Calcular ROI →Calcula rendimento percentual de dividendos de ações e FIIs imobiliários.

Por que usar: Comparar yield de imóvel físico com FII (fundo de investimento imobiliário)

Calcular Dividend →Calcula retorno sobre investimento em instalação de painéis solares em imóvel.

Por que usar: Adicionar valor e reduzir custos operacionais do imóvel alugado

Calcular ROI Solar →🧾 Calculadoras de Impostos e Deduções

Calcula Imposto de Renda Pessoa Física incluindo rendimentos de aluguel.

Por que usar: Saber quanto de IR você deve pagar sobre rendimento de aluguel

Calcular IRPF →Calcula impacto da inflação no poder de compra e valor dos aluguéis ao longo do tempo.

Por que usar: Projetar aluguéis futuros considerando inflação histórica

Calcular Inflação →Compara crescimento do salário com inflação para verificar ganho real.

Por que usar: Entender se aluguel que você cobra realmente ganhou valor ou só acompanhou inflação

Comparar Ganho Real →Calcula crescimento de investimentos com juros compostos ao longo do tempo.

Por que usar: Projetar acumulação de aluguel se reinvestir os rendimentos

Calcular Composição →Calcula depreciação contábil de imóvel para fins fiscais (pessoa jurídica).

Por que usar: Se tiver imóvel em empresa, aproveitar deduções fiscais com depreciação

Calcular Depreciação →Simula diferentes propostas de negociação de dívidas com credores.

Por que usar: Se financiou imóvel, negociar melhor taxa ou condições de pagamento

Negociar Dívida →📊 Calculadoras de Análise Comparativa

Calcula ponto de equilíbrio entre custos e receitas de um investimento.

Por que usar: Saber quando sua renda de aluguel supera todos os custos de manutenção

Calcular Break-even →Calcula margem de lucro ou markup necessário para meta de rentabilidade.

Por que usar: Definir preço de aluguel que alcance sua meta de yield desejada

Calcular Markup →Simula fluxo mensal de entradas e saídas de caixa de um investimento imobiliário.

Por que usar: Planejar mês a mês quanto você receberá e gastará com o imóvel

Simular Fluxo →Aloca orçamento de renda entre diferentes categorias de despesas (50-30-20 rule).

Por que usar: Distribuir aluguel recebido entre reinvestimento, imposto e lucro pessoal

Alocar Orçamento →⚙️ Ferramentas Complementares

Projeta se a renda de aluguel é suficiente para aposentadoria futura.

Por que usar: Planejamento de longo prazo — seu imóvel pode ser sua renda de aposentadoria

Simular Aposentadoria →Calcula quanto de reserva você deve ter para cobrir despesas de imóvel em vacância.

Por que usar: Ter reserva para manutenção inesperada ou período sem inquilino

Calcular Fundo →Planeja estratégia de pagamento de dívidas com método bola de neve.

Por que usar: Se financiou imóvel, planejar quitação antecipada

Planejar Dívidas →Converte valores em dólar/euro para real incluindo IOF e taxas de câmbio.

Por que usar: Se recebe aluguel de inquilino estrangeiro ou investe no exterior

Converter Moeda →🎯 Como Usar Estas Calculadoras com Rendimento Imobiliário

1️⃣ Antes de Comprar

- ✓ Use Estimador de Valor Imóvel

- ✓ Calcule ITBI + Cartório

- ✓ Simule Financiamento

- ✓ Compare Alugar vs Comprar

2️⃣ Ao Estabelecer Aluguel

- ✓ Use Calculadora de Aluguel

- ✓ Calcule Markup para meta

- ✓ Projete com Inflação

- ✓ Simule Fluxo de Caixa

3️⃣ Gestão Anual

- ✓ Calcule IRPF devido

- ✓ Verifique ROI do investimento

- ✓ Reajuste aluguel por inflação

- ✓ Atualize fundo de emergência

4️⃣ Planejamento Futuro

- ✓ Simule Aposentadoria

- ✓ Compare com FIIs (Dividend)

- ✓ Planeje Diversificação

- ✓ Projete Riqueza (Juros Compostos)

💡 Dica: Use a Calculadora de Rendimento Imobiliário como ferramenta principal e as demais como complemento para análise completa de seu investimento.

⚖️ Aviso Legal e Fontes Oficiais (Compliance)

IMPORTANTE (Atualização 2026): Esta calculadora é uma ferramenta exclusivamente educacional. Os resultados são estimativas baseadas em parâmetros inseridos pelo usuário e não substituem, em hipótese alguma, o parecer técnico oficial.

1. Fontes Oficiais e Base Legal

Para garantir a conformidade legal e fiscal do seu investimento, recomendamos consultar as fontes oficiais do Governo Federal abaixo, que servem como autoridade final para taxas e tributação:

2. Natureza Educacional

A Calculadora de Rendimento Imobiliário NÃO constitui aconselhamento financeiro, fiscal, jurídico ou imobiliário profissional.

📌 Recomendação: Antes de tomar decisões de compra ou venda, consulte um contador credenciado (CRC) ou advogado especializado em direito imobiliário.

3. Responsabilidade dos Dados

O site não se responsabiliza por:

- Dados de entrada incorretos inseridos pelo usuário.

- Alterações nas alíquotas de impostos (IPTU/ITBI) após a data de atualização.

- Flutuações de mercado (vacância, valorização) divergentes das estimativas.

4. Isenção de Responsabilidade (Disclaimer)

⚠️ LIMITAÇÃO DE RESPONSABILIDADE

O CalculadoraBrasil.com.br e seus proprietários isentam-se de qualquer responsabilidade por perdas financeiras, danos diretos ou indiretos resultantes do uso desta ferramenta. O usuário assume total responsabilidade pela verificação das informações junto aos órgãos competentes citados no item 1.

Versão: 2.0 (Atualização Jan/2026)

Em conformidade com as diretrizes da LGPD.

Metodologia: Transparência e Independência

A Calculadora Brasil é uma plataforma independente dedicada a democratizar a análise de investimentos para proprietários e investidores no DF. Diferente de imobiliárias e fundos, nossa metodologia é 100% imparcial, livre de comissões de venda, e baseada estritamente em índices oficiais de mercado (FipeZAP, IPCA, IGPM) vigentes em janeiro de 2026.